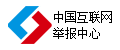

一、激光的定義、特點及未來發展方向

激光是20世紀以來繼核能、電腦、半導體之后,人類的又一重大發明,被稱為“最快的刀”、“最準的尺”、“最亮的光”。

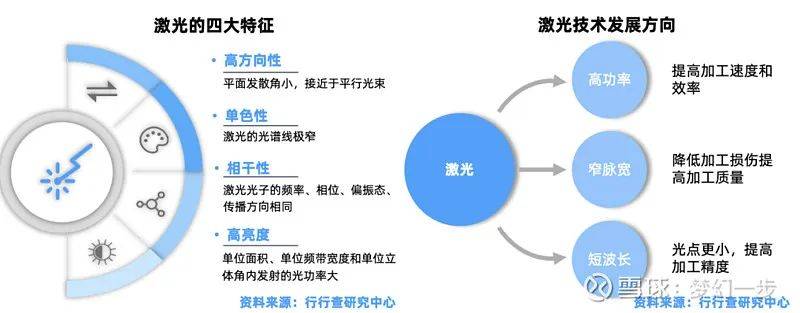

激光是指原子受激輻射的光,故名“激光”。原子中的電子吸收能量后從低能級躍遷到高能級,再從高能級回落到低能級的時候,所釋放的能量以光子的形式放出。被引誘(激發)出來的光子束(激光),其中的光子光學特性高度一致。

因此激光相比普通光源具有單色性、相干性、高亮度及高方向性。激光應用廣泛,包括激光打標、激光焊接、激光切割、光纖通信、激光測距、激光雷達、激光武器、激光唱片、激光矯視、激光美容、激光掃描、激光滅蚊器、LIF無損檢測技術等。激光系統可分為連續波激光器和脈沖激光器。

激光技術改變了低效率、低附加值、低技術含量的傳統加工生產模式,目前在電子制造以及金屬精密加工等行業得到廣泛應用,激光加工的應用主要包括激光切割、激光焊接和激光打標等領域。

根據激光束與材料相互作用的機理,大體可將激光加工分為激光熱加工和光化學反應加工兩類。

激光熱加工是指利用激光束投射到材料表面產生的熱效應來完成加工過程,包括激光焊接、激光雕刻切割、表面改性、激光鐳射打標、激光鉆孔和微加工等。

光化學反應加工是指激光束照射到物體,借助高密度激光高能光子引發或控制光化學反應的加工過程,包括光化學沉積、立體光刻、激光雕刻刻蝕等。激光加工不需要工具、加工速度快、表面變形小,可加工各種材料。

用激光束對材料進行各種加工,如打孔、切割、焊接、熱處理等。某些具有亞穩態能級的物質,在外來光子的激發下會吸收光能,使處于高能級原子的數目大于低能級原子的數目,即粒子數反轉,若有一束光照射,光子的能量等于這兩個能相對應的差,會產生受激輻射,輸出大量的光能。

二、激光市場現狀

中國激光市場是世界上最大的工業激光市場。回顧2020年,中國激光產業全年實現了10個百分點的正增長,遠遠超出預期,2021中國激光產業繼續保持增長趨勢。2021,該國激光設備市場的總體規模同比增長18.3%,達到創紀錄的129億美元(圖3)。在中國從舊的低技術產業向新的高技術產業轉型的過程中,激光技術的應用已成為許多制造業提高產品質量、降低成本、最終提高競爭力的關鍵。

圖2 2011至2021中國激光市場規模

僅工業激光市場就約為80億美元,其中激光切割占40%,其次是激光焊接(14%)、激光標記(13%)、semi/顯示(12%)、精密加工(9%)、非金屬加工(7%)和其他(6%)。

中國激光產業的資本投資正在增加,政府尤其是地方政府通過其產業政策和“激光產業園或集群”提供的支持也在增加。這些激光園區旨在實現產業規模和集群,并為當地產業鏈提供支持。2022年中國工業激光器市場的年增長率預計在10%左右。

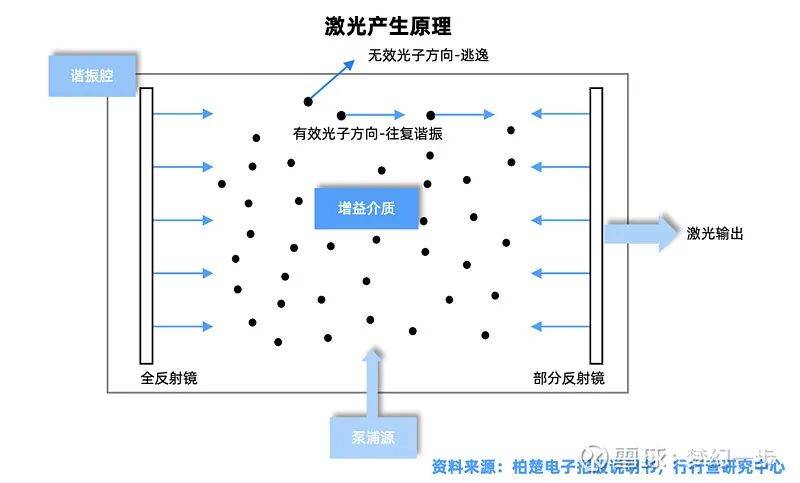

三、激光行業產業鏈情況

歷經多年的發展,激光技術已廣泛應用于各行各業,形成了完整的產業鏈。激光產業鏈上游主要包括光源材料、光學元器件及其他組成激光器的材料 ; 中游主要為各種激光器、機械系統、數控系統,其他例如電源、散熱器、傳感器、分析儀、防護鏡等 ; 下游則是成套的激光加工設備,如激光切割機、激光焊接設備、激光打標機等。激光產業鏈的終端應用領域涉及交通、醫療、電池、家電、商業用途等。

目前,我國激光產業鏈企業數量較多,競爭激烈,但隨著技術的不斷發展,企業的核心競爭力也在逐步提升。其中上游光電、芯片相關企業有福晶科技、光庫科技、長華光芯、奧普光電等。中游激光器相關企業競爭力較強的為銳科激光、創鑫激光、杰普特等 ; 下游激光加工設備企業有大族激光、華工科技、聯贏激光等。

目前,布局了激光業務上市企業中,激光元器件中福晶科技光電元器件產量最高,超 382 萬件 ; 激光器中銳科激光領先,光電子器件超 123 萬臺 ; 激光加工設備中大族激光達 4 萬臺 ; 未來華工科技和德龍激光產能將大幅提升 ; 激光控制系統中柏楚電子控制系統高達 7.9 萬套。激光產業產業鏈上的其它代表性企業產能 / 產量情況如下:

四、幾家上市公司大致情況

1、海目星:領先的平臺激光設備家公司,鋰電+光伏共驅高成長(安信機械 吳雙)

(1)公司是國內領先的平臺型激光設備加工商,不斷拓展應用領域打開新的成長天花板。

(2)動力電池激光制片機市場領先,電芯裝配線等業務加速成長.公司鋰電產品主要包括激光制片機和電芯裝配線,2017-2021年鋰電業務收入由2.24億元增長至11.12億元,CAGR達49.21%。2021年公司新簽動力電池業務訂單約46億元(含稅),同比增長165%,飽滿的在手訂單為公司未來業績的持續快速增長創造了有利條件。

(3)光伏業務突破取得超10億訂單,打開更大成長空間。2022年4月公司光伏業務獲得客戶10.67億元中標通知,主要產品為TOPCon 激光微損設備,本項目是公司光伏激光及自動化設備首次獲得大規模訂單,為公司進軍光伏專用設備領域奠定了良好的基礎,該項業務的突破為公司未來經營的快速增長提供強大助力。

2、英諾激光:微加工領域龍頭,受益于激光微加工場景拓展及設備進口替代雙輪驅動(華金證券 葉中正)

(1)公司是專注于微加工領域的國內激光器龍頭. 公司是國內領先的專注于微加工領域的激光器生產商和解決方案提供商,公司主要產品為納秒激光器和超快激光器,2018 年公司納秒紫外激光器銷量約占當年國產同類激光器的 21.94%。

(2)公司技術背景深厚,且產品質量已經不遜于海外領先同行,進口替代可期. 1)公司以研發立身。公司創始人及技術帶頭人趙曉杰博士,在激光領域具有二十余年的研發驗,目前公司核心產品技術參數已經基本達到了國際先進標準,并不明顯輸于美國相干和美國光譜物理等國際最為領先的同類激光器及激光技術代表廠商。

(3)激光技術在微加工領域大有可為,公司受益于激光微加工不斷發展滲透。激光微加工優點突出,尤其是其中以皮秒、飛秒為代表的超快激光器和紫外、深紫外波長的固體激光器因具有超快超精、高聚焦能力、“冷加工”的特點,能有效解決微加工過程中所面臨的技術難題,促使激光微加工逐漸發展滲透。1)激光設備售價走低,為激光微加工滲透提供前提條件;根據中國科學院武漢文獻情報中心、智研咨詢等第三方研究機構發布的數據,及銷售價格,2015-2020 年,超快激光器及納秒激光器銷售價格逐年下降,而銷售量則逐年大幅增長; 2)超精密加工領域不斷拓展,以半導體、光伏電池、印刷電路板、全面屏/柔性屏、VR/AR 等為首的新興發展領域為激光微加工創造更多新應用場景。

(4)公司激光器和模組兩大商業模式互補,增強盈利能力. 公司同時具備微加工激光器和定制微加工激光模組兩類產品銷售服務能力。1)公司通過微加工激光器批量銷售,借下游眾多的激光設備廠商觸達全國各地、各個行業領域的客戶群體,充分享受激光技術替代傳統機加工技術帶來的行業發展紅利; 2)瑞聲模式是公司模組商業模式的重大成功范例; 通過定制微加工激光模組業務,不斷驅動公司提高加工精度、減少熱效應、提升加工效率以滿足激光精細加工與各類應用場景的發展需求,與終端客戶實現深度綁定、與下游應用場景實現深度融合,實現自身跨越式發展。

3、德龍激光:國產激光精密加工先驅,突破激光巨量技術轉移(西部證券 俞能飛)

(1)激光精密加工佼佼者,高研發鞏固競爭優勢。公司產品包括精密加工設備和固定超快激光器,可用于半導體及光學、3C、顯示及科研等應用領域。

(2)技術進步催生新需求,激光精細加工下游市場廣闊。2021年中國工業激光設備市場規模為480意愿,其中半導體和顯示兩大領域占比12%,對應市場規模57.6億元。目前國內國產滲透率不大,未來有較大提升空間,以德龍激光為首的國產廠家在激光巨量轉移領域有突破性進展,該技術可有效解決Micro LED量產問題。

(3)聚焦激光精細加工,持續開拓新應用領域。06年,公司成功開發光伏激化劃線產品,進入光伏行業。07年,公司成功開發應用于觸控屏德薄膜激光蝕刻設備,進入消費電子領域。08年,成功開發應用于LED芯片行業德晶圓激光08年,成功開發應用于LED芯片行業的晶圓切割設備。15-16年成功開發應用于硅基半導體晶圓切割設備。17年,成功開發應用于顯示行業的全面屏激光切割設備。20年,成功開發應用于Mini LED的晶圓切割/蝕刻設備。

4、杰普特:交接覆蓋,FY21凈利潤翻倍,正式切入寧德時代供應鏈(海通證券 紀興)

(1)新能源業務持續發力,切入寧德時代供應鏈。2021年下半年,杰普特已進入比亞迪產業鏈進行戰略合作。公司3月22日發布公告,收到寧德時代發出的供應商定點通知,正式入圍寧德時代供應商,為寧德時代提供MOPA脈沖光纖激光器,我們預計寧德時代驗證通過將為公司打入新能源領域提供有效背書,有利于加速業務拓展。公司不僅致力于拓展鋰電業務,對于光伏領域也在持續布局。公司核心優勢產品MOPA脈沖光纖激光器推出M8產品系列,該系列產品的峰值能量為上一代產品的兩倍,可用于玻璃鉆孔工藝應用。

(2)設備下游市場擴張,下游需求驅動營收增長。公司的VR/AR眼鏡模組測試機可應用于VR/AR透鏡成像畸變檢測,我們預計隨著VR/AR下游需求漸顯,將為公司消費電子業務帶來新驅動。公司2015年以來陸續服務于風華高科、順絡電子、國巨股份、厚聲電子、乾坤科技、華新科技等知名被動元器件廠家,全球市場占有率較高。由于近年大部分被動元器件行業加工設備主要仍由海外設備廠商壟斷,公司在2021年布局擴展被動元器件行業自動化設備品類。杰普特在國內首次將藍激光焊接紫銅及銅合金工藝導入被動元件行業;開發包括電感繞線設備、電感剝漆設備等一系列高端裝備。

5、大族激光:21年收入利潤創新高,持續看好平臺屬性+內部效率提升(天風電子)

(1)管理層優化改革,基層激勵充足。公司為國內種類最多、業績規模最大的平臺型激光加工設備廠商,長期堅持“激光+X”戰略,橫向縱向整合,覆蓋激光器等上游核心元器件、激光打標/切割/焊接設備,在PCB、鋰電、LED、光伏、面板、半導體均有產品線積累。公司核心架構從三級轉到二級,底層決策權+激勵充分,保證長期公司發展。截至21年年報,PCB主體大族數控已完成分拆上市,擬分拆封測設備業務主體大族封測(原大族光電)上市。

(2)大功率+鋰電貢獻業績增量,盈利能力持續改善。1)鋰電:公司為龍頭寧德第一梯隊供應商,并且大量導入二線動力電池廠商(中創新航(原中航鋰電)、億緯鋰能、蜂巢能源等),具備動力電池整線供應能力+張家港、宜賓、荊門等地擴產+持續布局研發動力電池設備(向卷繞、疊片、化成分容延伸),充分受益于此輪動力電池擴產帶來的鋰電加工設備市場擴容機遇,此外通過集中化采購+標準化生產提升盈利能力,21年已經成功扭虧。2)大功率:高端應用拓展(替代等離子切割)+中低端客戶份額恢復+激光器自給率(21年高功率光纖激光器自主化率超過80%)提升三重邏輯下,大功率業績彈性足、盈利能力也有望提升,21年公司高功率激光設備實現扭虧為盈。

(3) 新興賽道產品和技術儲備豐富,長期成長潛力大。1)光伏:已經具備電池段管式真空類主設備研發制造能力。公司在TOPCON領域產品布局完整,逐步具備TOPCON電池全產業鏈設備研發制造能力,向低壓硼擴散爐、Topcon激光摻硼設備、LPCVD設備進行延伸;在HJT電池已布局PECVD、PVD等設備產品;2)miniled:Mini-Led切割、裂片、剝離、修復等設備實現大批量銷售,Micro-LED巨量轉移設備正在驗證過程中;3)半導體晶圓加工:半導體激光開槽、半導體激光解鍵合、化合物半導體激光切割等產品實現批量銷售。

(4) 核心零部件持續突破,外售貢獻業績增量。1)激光器:21年多款高功率皮秒激光器及亞納秒激光器,超快激光器領域保持全球領先水平。自主研發的MOPA脈沖光纖激光器已取得動力電池行業頭部客戶訂單用于動力電池電芯極片切割。2)控制:與銳科激光達成打標振鏡戰略合作,光電振鏡、光柵振鏡和三軸振鏡等高端振鏡產品性能逐漸達到國外同類產品水平,產品性能獲得客戶認可。持續突破核心零部件有望從底層邏輯上提升競爭力,此外零部件自產有助于提升盈利能力,外售貢獻業績增量。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們