鋰電設備是指為鋰電池生產供應的涂布、分切、疊片、卷繞、注液、焊接、檢測等工藝裝備,受益于政策和市場需求推動,以動力電池、儲能電池企業為代表的鋰電池廠商加速擴產,帶動鋰電設備需求增加,行業進入快速發展期。

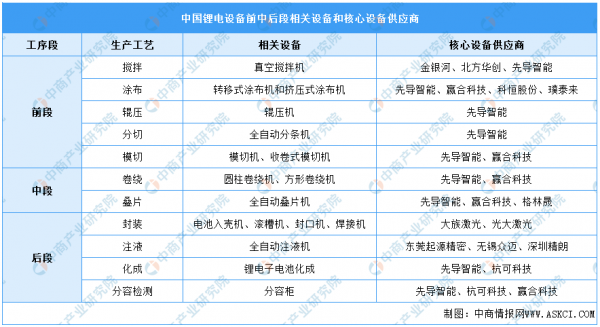

鋰各類鋰離子電池的制作可統一分為極片制作、電芯拼裝、電芯激活檢測和電池封裝四個工序段。鋰電設備分為三類:前道+中道+后道。鋰離子電池生產程序,一般分為前、中、后三道程序,分別對應極片制作、電芯組裝、后處理(激活電芯)。而這三道生產程序的核心設備,包括前道的攪拌機、涂布機和輥分機等,中道的卷繞機、疊片機和焊接機等,后道的化成、分容設備等。 資料來源:中商產業研究院 電芯生產前道設備主要企業包括先導智能、科恒股份、北方華創、贏合科技、璞泰來等;電芯生產中段設備主要企業有先導智能、贏合科技、格林晟、吉陽自動化、超業精密、科瑞技術、奧特維、聯贏激光、海目星等;后道設備主要企業包括先導智能、杭可科技、星云股份、正業科技、利元亨、中國電研等。 資料來源:中商產業研究院

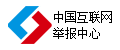

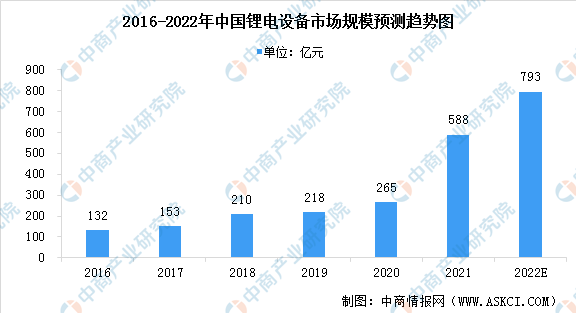

02鋰電設備市場規模 數據來源:GGII、中商產業研究院整理 從細分市場占比來看,前段、中段、后段設備市場規模分別為259億元、210億元以及119億元,占比分別為44.05%、35.71%、20.24%。預計在新一波擴產潮帶動下,到2025年我國鋰電設備市場規模將增至1200億元,其中鋰電前中后段市場規模將分別上升至508億元、415億元以及277億元。 數據來源:GGII、中商產業研究院整理

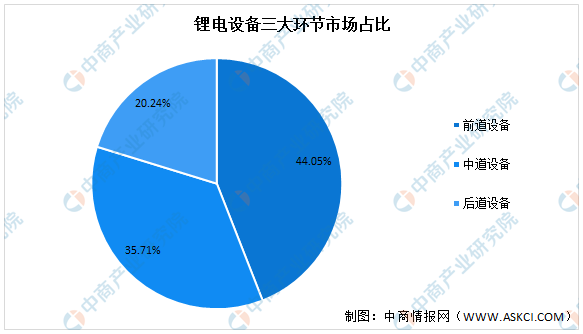

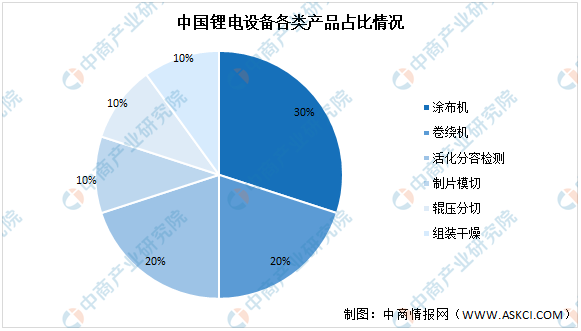

03鋰電設備成本占比 鋰電池生產工藝可以分為極片制造(前道設備)、電芯組裝(中道設備)、電芯激活檢測和電池封裝等(后道設備)三個階段,從鋰電池產線設備價值量看,鋰電池前道、中道、后道設備成本占比分別約為35%、35%、30%。 數據來源:中商產業研究院整理 從價值量上來看,磷酸鐵鋰前道設備占比為40%(涂布機>輥壓機>分切機),中道設備占比20%左右。目前達到1Gw對應5億左右的設備投入,前道設備占比達到2.5億左右。三元材料電池擴產之后,由于三元材料活性強,對設備尤其是前道設備要求大幅提升(前道設備特別是涂布機是最難的產業瓶頸),前道設備占生產線產值將達到50%以上,高端化趨勢明顯。 數據來源:中商產業研究院整理

04各鋰電設備國產化率 近幾年在政策及市場推動下,國內鋰電企業研發投入增加,技術水平得到快速提升。目前國內鋰電設備與國外先進設備在自動化、工藝精細度水平上已逐漸接近甚至超越國外設備,帶動鋰電設備國產率大幅上升,GGII數據顯示,鋰電設備國產化率處85%以上,部分工段達到98%以上,預計在新一輪的動力電池擴產周期中,國產鋰電設備占有率將進一步提升。 數據來源:GGII、中商產業研究院整理

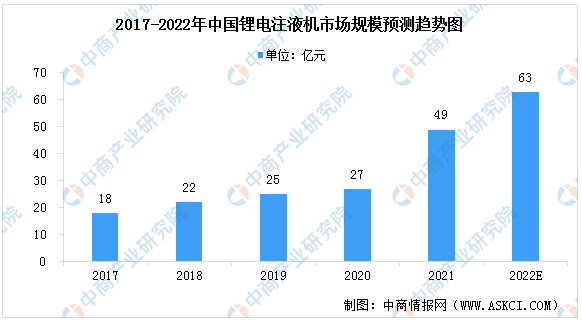

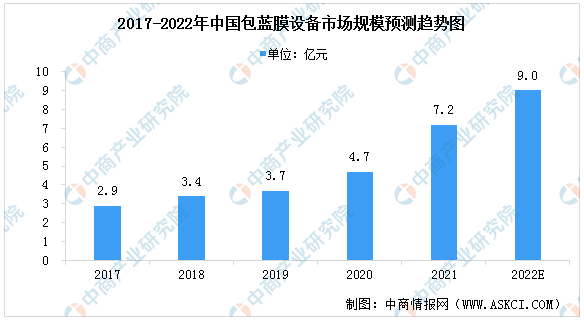

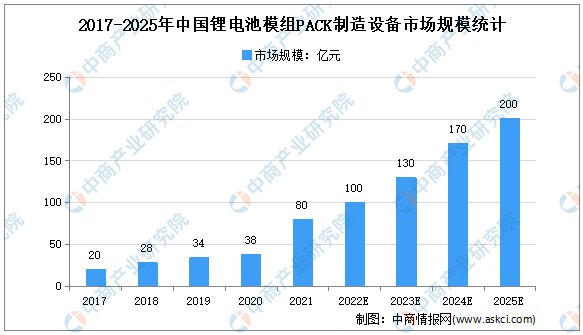

05鋰電核心設備分析 1.鋰電注液機 注液機主要用于鋰電池注液工序,屬鋰電池制造中段工序的核心設備。注液機性能要求包括注液精度、注液速度、封裝可靠性、注液清潔度、設備尺寸、真空度等。GGII數據顯示,2021年國內注液設備的市場規模為49億元,同比增長81.84%,預計2022年國內注液設備的市場規模將達到63億元。 數據來源:GGII、中商產業研究院整理 2.包藍膜設備 包藍膜機處于鋰電池制造后段工序環節,主要用于鋰電池電芯外表貼絕緣膜、底部與頂部折邊、貼絕緣片、尺寸測量、絕緣性測量等,行業龍頭企業為譽辰智能。GGII數據顯示,2021年中國內包膜設備的市場規模為7.2億元,同比增長52.30%。 數據來源:GGII、中商產業研究院整理 3.鋰電池模組PACK制造設備 鋰電池模組PACK制造處于鋰電池制造的后一環節,是電池廠與整車廠聯系最為緊密的環節。近幾年模組PACK自動化升級需求明顯,對設備生產效率要求增加,推動設備迭代技術加快。由于鋰電池產能擴張以及此環節自動化程度提升,鋰電池模組PACK產值快速增長。2021年,鋰電池模組PACK設備市場規模達到80億元,預計2022年中國鋰電池模組PACK設備將達到100億元。 數據來源:GGII、中商產業研究院整理 4.重點企業分析 目前國內的設備供應商已經擁有獨立完成前中后道工序的技術條件,其中前中道工序所需的設備已經基本實現國產化。 前段核心設備供應商為先導智能、贏合科技、科恒股份和璞泰來。 中段核心設備供應商為先導智能和贏合科技,主要供應卷繞機、疊片機和焊接機等,格林晟也為疊片工序所需設備的核心供應商。 后段核心設備供應商為先導智能和杭可科技,主要供應化成和分容檢測所需相關設備(鋰電子電池化成和分容柜等),其中先導智能主要供應寧德時代,杭可科技主要供應LG。 資料來源:中商產業研究院整理

06國內外電池龍頭企業的主要鋰電設備采購商 全球動力鋰電池和儲能鋰電池需求明確、景氣度持續向好,新能源電池更新迭代速度很快,為新能源電池設備企業提供了長周期的向上發展機會。國內電池龍頭企業的主要鋰電設備采購商,國內科恒股份、先導智能、杭可科技、海目星、贏合科技、利元亨、星云股份、杭可科技等企業逐漸進入全球鋰電設備供應鏈體系,均在海外實現市場布局。 數據來源:中商產業研究院整理

07主要企業營收 數據來源:中商產業研究院整理

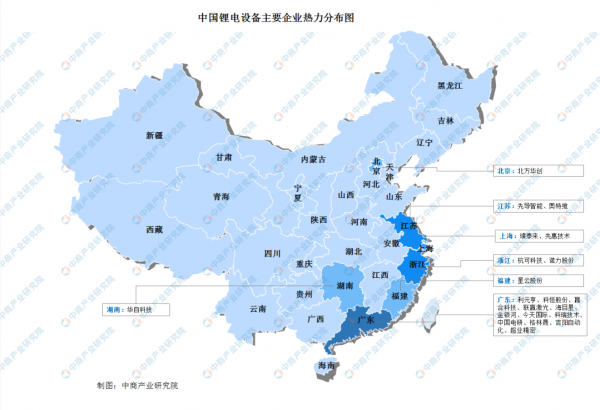

08企業熱力分布圖 資料來源:中商產業研究院整理

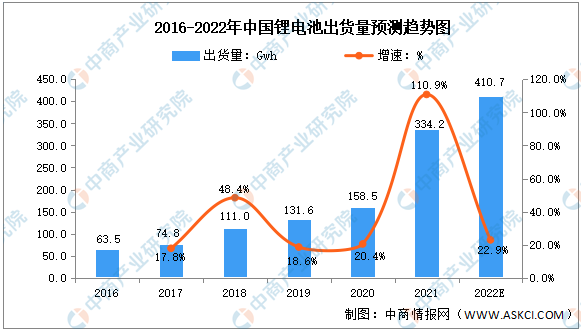

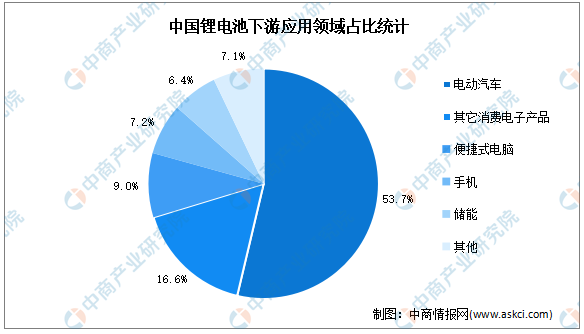

09鋰電池 1.鋰電池出貨量 隨著我國新能源汽車的產銷量不斷提高,儲能領域實現國內外市場同步增長,同時鋰電池逐步替代鉛酸電池、鎳氫電池,在電動兩輪車及電動工具中得到廣泛應用,鋰電池出貨量顯著增長。數據顯示,2021年我國鋰電池出貨量達334.2Gwh,同比增長110.9%。2016-2021年,我國鋰電池出貨量復合年均增長率達39.4%,預計2022年我國鋰電池出貨量可增長至410.7Gwh。 數據來源:EVTank、中商產業研究院整理 2.下游應用分析 從鋰電池下游應用來看,隨著鋰電池產量的迅猛增長,我國鋰離子電池的下游應用領域愈加豐富,廣泛應用于電動汽車、其他消費電子產品等領域。其中,電動汽車是鋰電池的主要應用場景,占比達53.7%,其他消費電子產品、便捷式電腦、手機、儲能占比分別為16.6%、9%、7.2%、6.4%。 數據來源:中商產業研究院整理 3.企業排行情況 胡潤研究院重磅發布了《2021胡潤中國500強》榜單顯示鋰電池行業13家公司上榜,價值總計23795億元。其中4家公司價值超千億。寧德時代價值最高達14900億元。億緯鋰能、璞泰來排名第二和第三,價值分別為2440億元、1190億元。中偉股份、杉杉股份、珠海冠宇、盛新鋰能、德方納米、杭可科技、孚能科技進入前十,依次排名第4-10名。 數據來源:胡潤研究院、中商產業研究院整理

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們