作者 | 加二

流程編輯 | 小白

專注于激光切割控制系統的軟件公司,2019年快報披露,歸母凈利潤同比增長70.96%。

在《杰普特(42.670, -0.25, -0.58%):榮枯與共,“蘋果獨家供應商”的日子不太好過了》(市值風云APP內搜索)一文中,我們認識了從事激光器和激光裝備生產的科創板上市公司杰普特。

今天和各位老鐵一起再來看一家激光產業鏈上的科創板企業——柏楚電子(123.910, -1.54, -1.23%)(688188.SH),2019年8月科創板上市。

正如計算機的核心部件是中央處理器,激光裝備需要有軟件系統控制,柏楚電子就是專門從事激光切割設備控制系統研發生產的公司。

一、上海交大學子創辦的技術型公司

(一)五位創始人均是實際控制人

2007年,唐曄、代田田、盧琳、萬章從上海交通大學畢業獲得工學碩士學位,同年在上海創辦了柏楚電子,2009年謝淼從上海交大畢業后加入公司出任軟件研發部技術經理。

唐曄、代田田、盧琳、萬章、謝淼這五位創始人均是公司的實際控制人。

2018年7月,五人簽署《一致行動協議》。該協議的有效期至公司首次公開發行股票并上市滿三年之日(2022年8月)止;有效期滿后,各方如無異議,自動延期三年。

截至2019年9月30日,五位實際控制人合計持股73.43%。

(二)一半員工從事研發

截至2018年12月31日,公司擁有162名員工,其中一半以上是研發人員。

員工受教育程度整體較高,碩士及以上學歷的員工有39人,占比24.07%;大學本科學歷的員工有102人,占比62.96%。

員工年齡結構整體偏年輕,30歲以下員工占比高達75.93%。

來自上海交通大學自動化相關學科的實控人代田田、盧琳、謝淼、萬章也是公司核心技術人員,而另一位實控人唐曄就任公司董事長。

二、隨動控制系統、板卡控制系統是營收主力

和杰普特一樣,柏楚電子成立之初也不是從事激光行業的。

柏楚電子在2012年進入激光行業,之前從事三維點膠控制系統和全自動滴塑控制系統的研發生產。

2015年,公司退出點膠和滴塑行業,專注于激光切割控制系統業務。

公司為激光切割設備制造商提供自動化產品,以激光切割控制系統為主。

公司自主開發軟件,然后與板卡、總線主站(將板卡、顯示器、電腦主機、調高器進行集成而成的設備)、電容調高器等硬件集成后進行銷售,其中主要硬件設備通過外協廠商進行加工,公司的生產僅包括軟件的燒錄、產品的組裝。銷售采用直銷模式。

開發的產品包括:隨機控制系統、板卡控制系統、總線控制系統、其他相關配套產品。

(1)隨動控制系統。為公司收入占比最高的產品,主要用于實時控制切割頭與待切工件間高度,搭配激光切割系統使用,能改善切割質量或切割效率。

(2)板卡控制系統。是公司收入占比僅次于隨動控制系統的產品,是數控軟件底層控制算法的載體和硬件接口,板卡控制系統在配備電腦的情況下使用,并搭配電腦上安裝的輔助軟件。

板卡控制系統主要用于對鈑金平面切割機或者管材三維切割機的機械傳動裝置、激光器、輔助氣體及其他輔助外設裝置的控制。

(3)總線控制系統。集成了板卡控制系統、隨動控制系統、工業電腦、顯示器、操作面板等其他部件。

這是基于EtherCAT(一種開放的實時以太網絡通訊協議)總線技術,可以實現對平面切割機或者管材三維切割機的機械傳動裝置、激光器、輔助氣體及其他輔助外設裝置的實時控制。

總線控制系統優點是穩定性高、實時性高、集成度高、擴展性強、便于安裝,但價格相對于板卡控制系統較高。

隨動系統及板卡控制系統主要面向中低功率激光切割設備市場,而總線控制系統主要面向高功率激光切割設備市場。

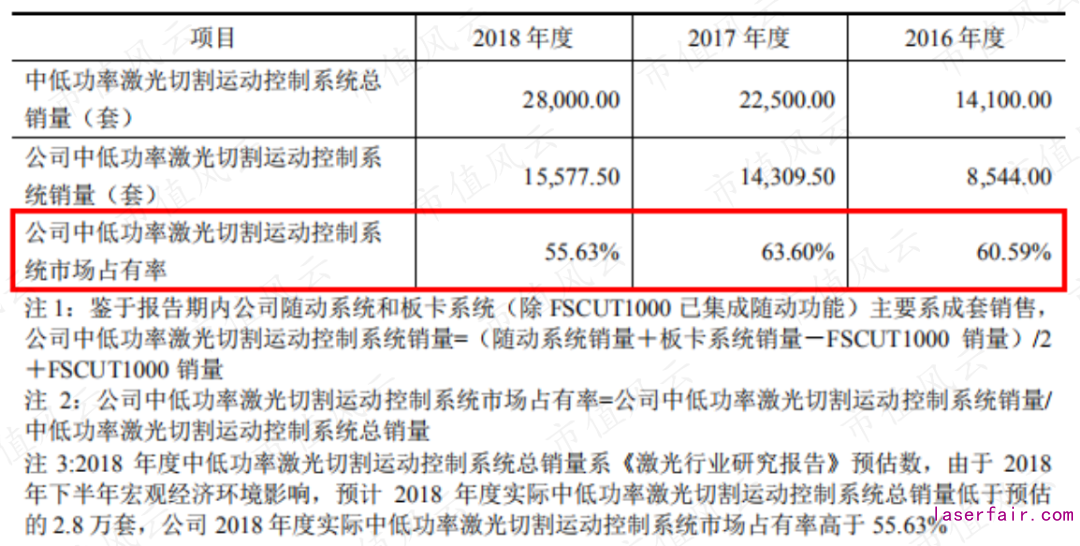

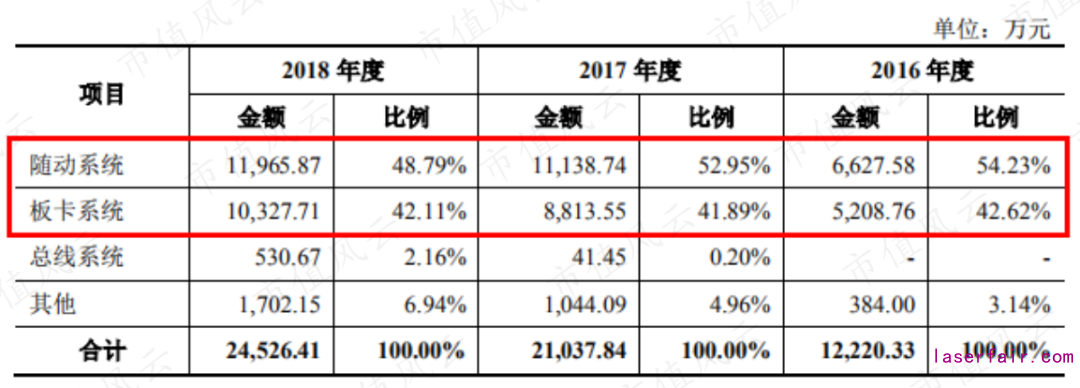

2018年,隨動控制系統收入1.2億,占營業收入比48.79%,在2016-2018年間占比呈下降趨勢。2017年隨動控制系統收入同比增長68.18%,2018年產品收入同比增速僅8.11%。

板卡控制系統收入1.03億,占營業收入比42.11%,2016-2018年占比穩定在42%左右。2017年板卡控制系統收入增長69.23%,2018年收入增速下滑至17.05%。

總線系統在2017年推向市場,目前仍處于市場推廣期,營收規模較小,2018年銷售額531萬,僅占比2.16%。

三、PC-based運動控制器應用最多的領域是激光加工

運動控制系統是自動化機械的核心,由硬件和軟件兩部分集成。

硬件是工業控制板卡,軟件是控制算法:硬件是將采購的各類通用元器件組裝加工得到;軟件算法集成在硬件的架構中,形成最終的控制器。

在硬件的質量、結構差異化不大的情況下,軟件算法是運動控制系統的關鍵。

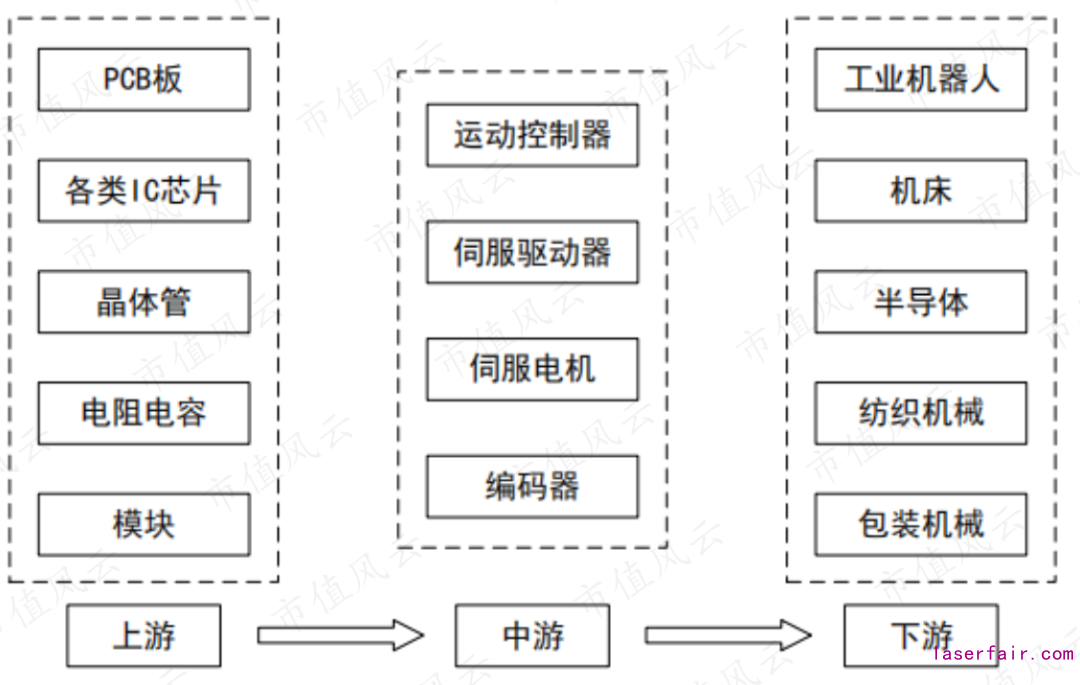

(運動控制系統流程)

運動控制系統行業的上游是諸如PCB板、IC芯片、晶體管、電阻電容等電子元器件生產商。中游包括核心部件運動控制器、伺服驅動器、伺服電機等。

下游是工業機器人(13.660, -0.21, -1.51%)、半導體、機床等行業。

(運動控制系統產業鏈)

根據IHS統計數據,2017年全球運動控制系統市場總規模達到112.8億美元。運動控制系統市場集中度較高,全球CR10為65%。

據預測,2017年至2021年,全球運動控制市場規模將保持4.4%的年化復合增長率。

國內市場方面,2016年我國運動控制市場規模達到62.46億,同比增長8.7%。預計2020年,國內運動控制系統市場規模將接近90億。

運動控制器具體分為三類:PC-based運動控制器(基于PC的控制器)、專用控制器、PLC(可編程邏輯控制器)。

根據《伺服與運動控制》和睿工業數據測算,目前我國三類運動控制器占比相近,其中PC-based運動控制器2016年在國內占比32%。

PC-based運動控制器下游運用最廣泛,增長最快,在一些行業正逐漸替代專用控制器和PLC。

根據睿工業預計,2017-2020年間,復合增長率13.3%。2017年該產品市場規模約22.8億。

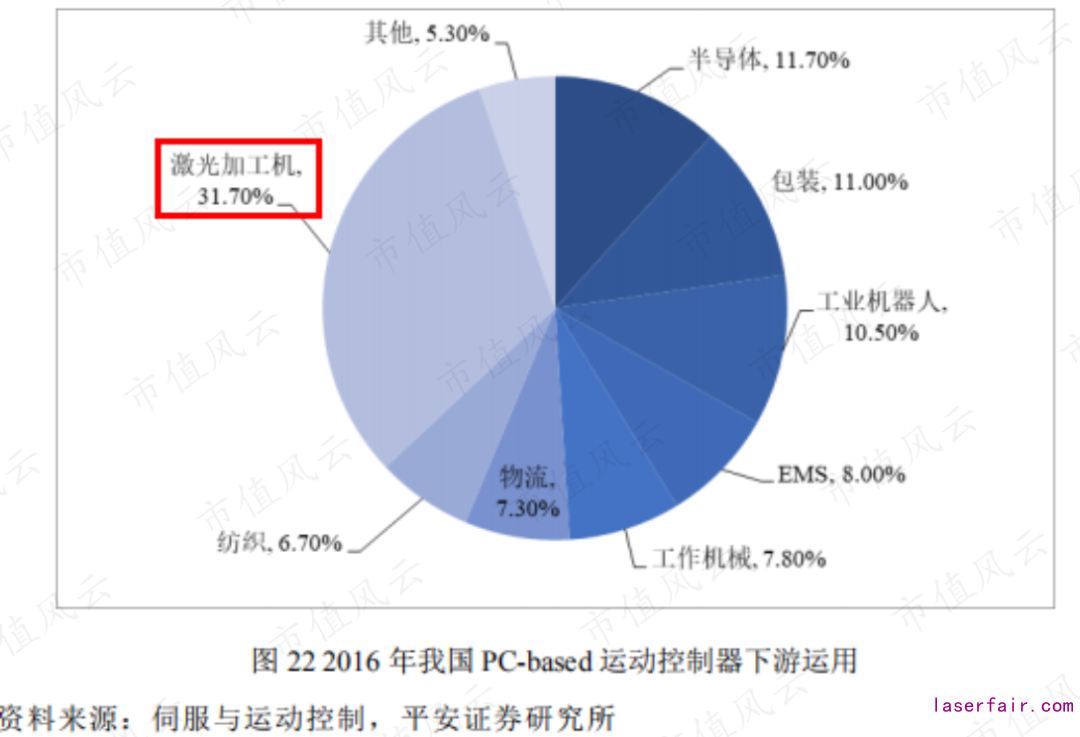

在我國,PC-based運動控制器下游應用最多的是激光加工機領域,2016年在所有應用領域中占比31.7%。

柏楚電子就處在這一細分市場,更具體地講,是激光切割控制系統領域。

四、中低功率市場規模小,高功率有國產替代空間

中低功率激光切割控制系統領域,目前已實現進口替代。

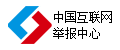

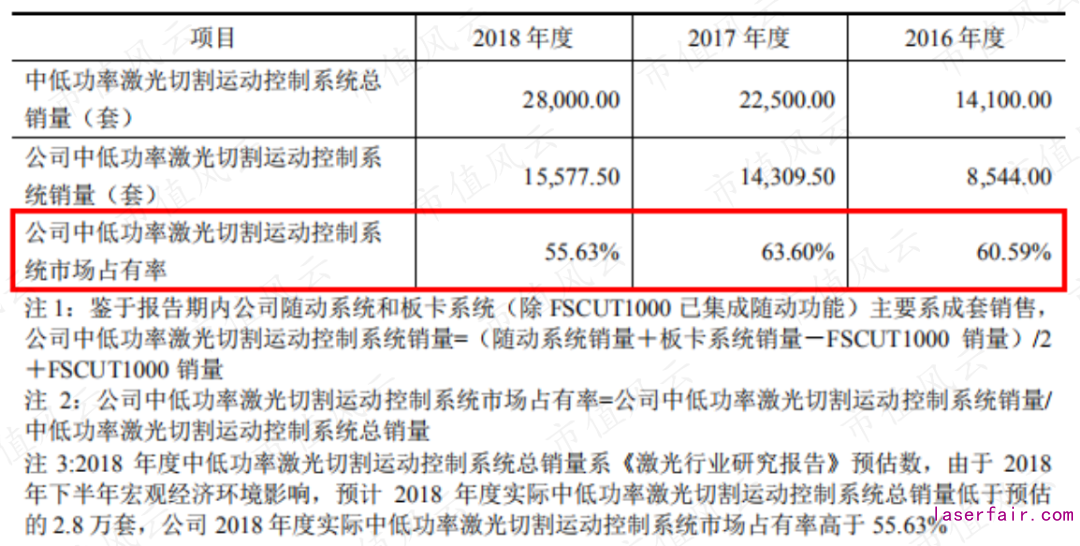

國內市場份額集中,CR3高達90%且比較穩定,分別是柏楚電子、上海維宏電子科技股份有限公司、武漢奧森迪科智能科技股份有限公司,其中柏楚電子在國內市場占有率高達60%。

高功率激光切割控制系統領域,目前國際廠商占據國內市場主導地位,主要由德國倍福、德國PA、西門子等。

國產激光運動控制系統僅占10%市場份額,基本都被柏楚電子占有。

國外市場,基本被德國倍福、德國PA、西門子等公司壟斷,目前基本沒有中國公司能從中分得一杯羹。

截止2018年底,公司合作的激光切割設備生產企業超過500家,其中活躍客戶約有400家。而據公司判斷,目前國內約有600余家激光切割設備生產企業。

柏楚電子對國內激光切割設備生產商的覆蓋率高達60%。

雖然公司在國內中低功率激光切割運動控制系統市場的地位較高,但是這個細分市場的空間并不大。

激光切割控制系統的需求取決于激光切割設備。

激光切割設備的物理壽命約3-5年。另外,激光器技術的更新迭代帶動激光切割設備整體替換更新。

根據《激光行業研究報告》,我國中低功率激光切割運動控制系統需求量呈小幅增長趨勢,單價小幅下降,市場規模穩中有升,但總體規模不大,約5億左右。

我國中低功率激光切割控制系統市場進入成熟階段,市場規模增長穩定,市場競爭格局變動小。

柏楚電子雖然在這個領域取得了60%的市場份額,但是較小的市場空間決定公司要成長必須拓展業務領域。

目前,下游激光加工設備行業在向高功率方向發展。高功率激光切割控制系統市場被國外廠商壟斷,國產替代有一定空間。

柏楚電子已搭建6KW高功率激光切割實驗平臺,推進高功率激光領域的技術研發。在研項目包括平面總線切割系統、智能傳感器控制系統、三維總線切管系統、智能卡盤控制系統。

公司在中低功率激光控制系統市場積累的客戶,近年正開拓高功率激光切割設備業務,向公司采購高功率激光切割控制系統。

2016-2018年,公司高功率業務收入分別為560萬元、1110萬元和1366萬元,2017年和2018年同比分別增長98.35%和23.06%。

柏楚電子2019年1-5月實現高功率業務收入1011萬元,同比增長83.35%。

五、大客戶主要來自下游第一、二梯隊企業

公司銷售主要面向華中、華南和華東,三個區域收入占比接近90%。

具體來看,2016-2018年間,華東地區銷售收入占比呈增長趨勢,從32.24%提高到43.61%;華中和華南地區銷售收入占比逐漸減少,從56.92%下降到46.86%。

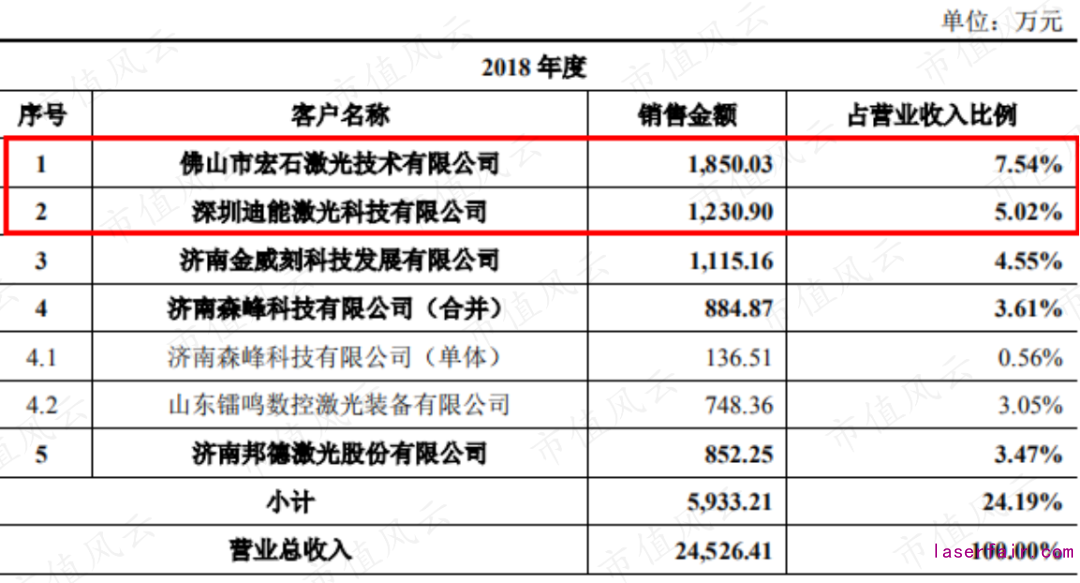

2016-2018年,公司前五大客戶銷售額占營業收入比例分別是27.78%、30.11%、24.19%。

在下游的激光加工設備行業:

第一梯隊:大族激光(29.160, -0.61, -2.05%)、華工科技(19.660,-0.45, -2.24%)、宏石激光、迪能激光等公司,每年激光切割設備銷售額突破10億;

第二梯隊:江蘇亞威、迅鐳激光、邦德激光、領創激光等公司,每年激光切割設備銷售額在5-10億;

第三梯隊:金威刻、鐳鳴激光、慶源激光、嘉泰激光等公司,每年激光切割設備銷售額在3-5億。

公司的前五大客戶主要來自第一、二梯隊。

第一梯隊里,宏石激光連續三年均是公司最大客戶,迪能激光在2016-2018年也是公司前三大客戶。

2016-2018年,公司對宏石激光的銷售額保持增長,但在2018年,銷售額僅增長1.05%。

無獨有偶,2018年對迪能激光的銷售額較2017年下滑9.67%,對邦德激光的銷售額較2017年下降44.03%。

公司表示主要因為受2018年下半年宏觀經濟環境影響,客戶固定資產采購減少。

第二梯隊的邦德激光在2018年將部分產品的采購轉向價格較低的維宏股份(25.170, -0.45, -1.76%)。這也反映出,中低功率激光切割控制系統的壁壘并不是很高。

六、基于同業對比的財務分析

維宏股份(300508.SZ)也是一家從事工業運動控制系統研發生產的公司,產品包括控制卡、一體機、驅動器等。

生產模式和柏楚電子相似,以自主研發的軟件操作系統為核心,外購芯片、PCB板及結構件、工業主板、顯示屏等集成為最終產品。

但維宏股份的產品應用范圍更廣,應用于各類雕刻機、雕銑機、加工中心、水射流切割機、激光切割機、等離子切割機、火焰切割機、玻璃加工機床、工業機械手。

風云君將結合維宏股份對柏楚電子的財務狀況進行分析。

(一)收入增長快

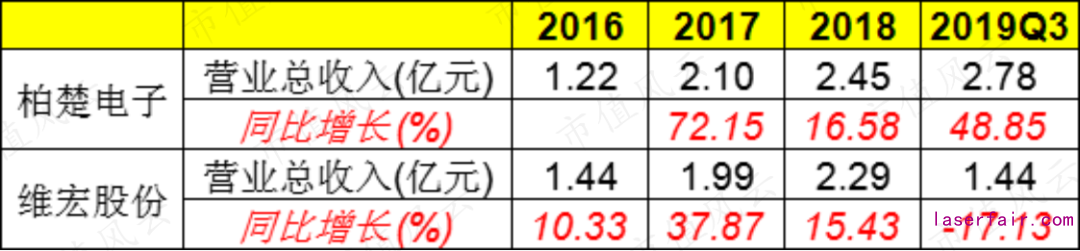

2016年,柏楚電子營業收入1.22億,低于維宏股份的1.44億。

到了2017年,柏楚電子營業收入大增72.15%,收入規模反超維宏股份。

從前文的分析中,我們看到柏楚電子對前五大客戶的銷售在2018年或增長放緩或下降。從營業總收入來看,柏楚電子2018年增長速度明顯放緩,同比增長16.58%,增速比2017年下滑55.57pct。

再來看維宏股份,在2018年同比增長15.43%,雖然承接了從柏楚電子轉過來的邦德激光的訂單,但增速仍下滑22.44pct。

兩家公司營收增長在2018年均顯著減緩。

雖然不能總讓大環境背鍋,但這次可能確實是行業整體環境的原因。

激光切割行業經歷了2017年以前爆發式增長,后續行業增速放緩。

根據《激光行業研究報告》,中低功率激光切割設備銷售數量增速由2017年的59.57%降至2018年的24.44%,2018年中低功率激光切割運動控制系統市場容量增長率為20.29%,整體市場增速放緩。

2019年前三季度,維宏股份收入同比下滑17.13%,而柏楚電子則恢復高增速,同比增長48.85%至2.78億。

根據業績快報披露,柏楚電子2019年實現營業收入3.76億,同比增長53.3%,主要因為功率激光加工控制系統業務訂單量持續增長。

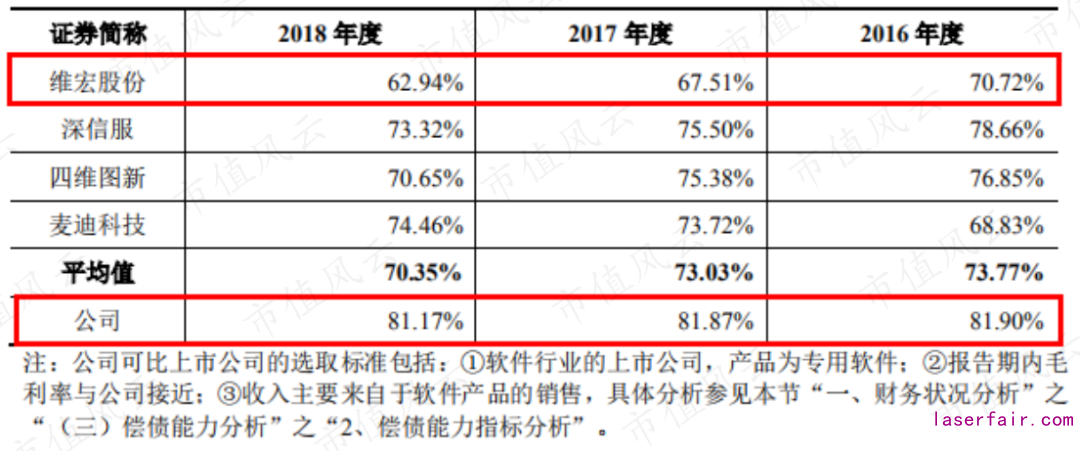

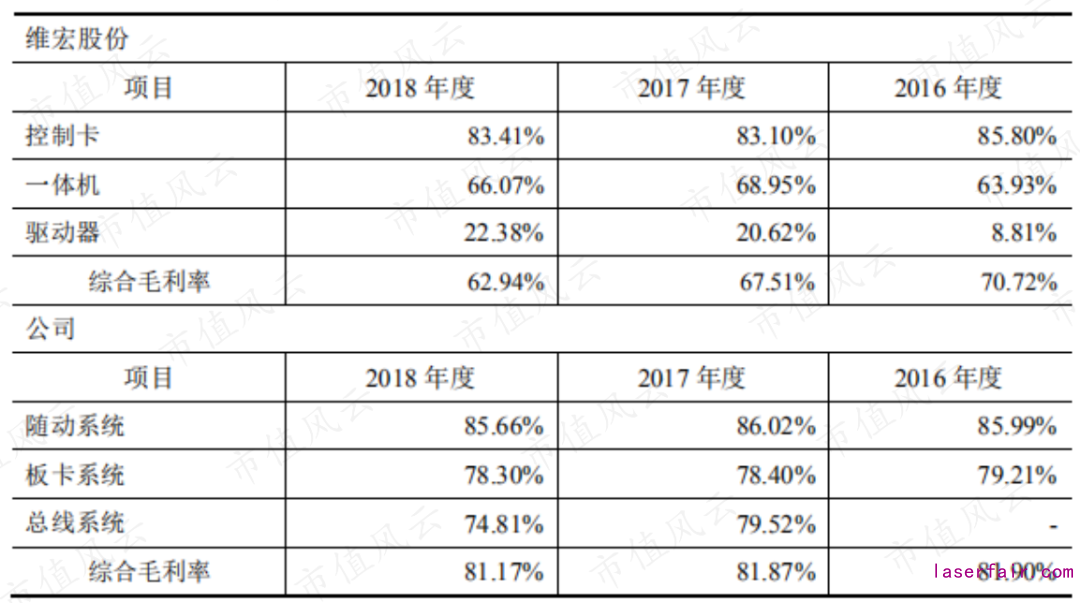

(二)毛利率高達80%

2016年至2018年,公司綜合毛利率分別為81.9%、81.87%和81.17%,比較穩定。

軟件行業毛利率平均水平在70%左右。維宏股份綜合毛利率從2016年的70.72%下降到2018年的62.94%。

柏楚電子和維宏股份都自主研發軟件系統,生產以外協為主,為何毛利率相差較大?

一方面,因為維宏股份的產品結構變動較大,低毛利率產品占比擴大。

驅動器產品以硬件為主,毛利率較低,約20%,近幾年,驅動器在維宏股份產品結構中占比大幅提升。毛利率較高的產品——控制卡、一體機毛利率比較穩定。

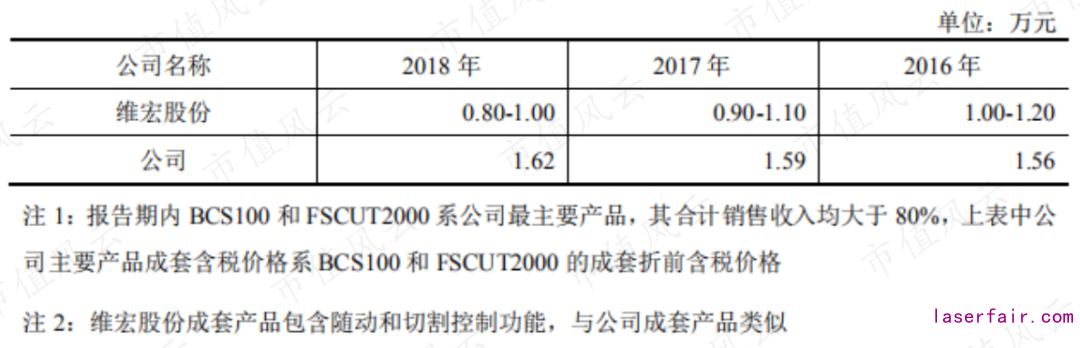

另一方面,維宏股份單位產品定價明顯低于柏楚電子。

公司主要產品BCS100和FSCUT2000系列的單價在1.6萬上下,而維宏股份類似成套產品的單價在1萬左右。

(主要產品成套含稅價格對比)

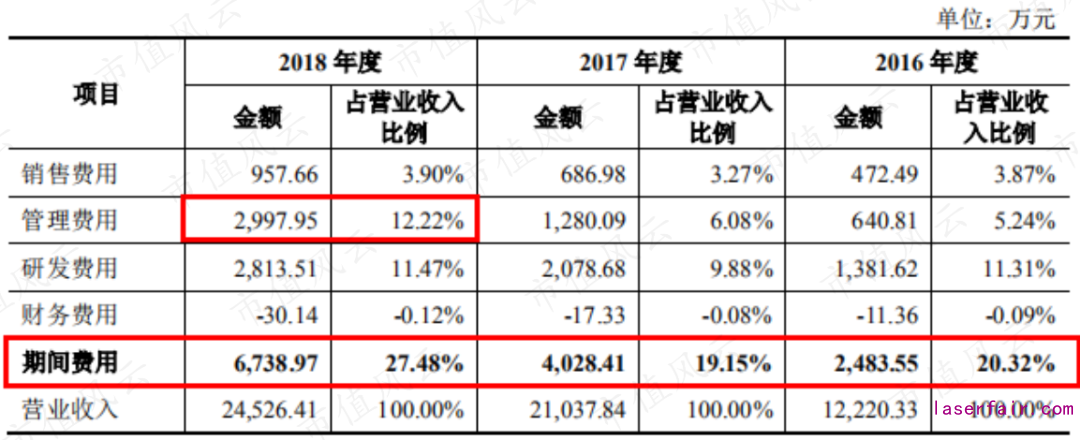

(三)期間費用率低于同業

2016年至2018年,柏楚電子期間費用率分別為20.32%、19.15%、27.48%。

期間費用率在2018年大幅上升主要因為公司當期完成高級管理人員、核心技術人員持股,股份支付公允價差確認管理費用1103萬。

2016年至2018年公司研發費用率分別為11.31%、9.88%、11.47%,維宏股份研發費用率分別為23.45%、25.79%、28.72%。

公司研發費用中90%以上都是人工費用。

從單個研發人員創造的營業收入來看,2016年至2018年分別為306萬、334萬、296萬,而維宏股份分別為65萬、71萬、65萬。柏楚電子的研發投入產出效率更高。

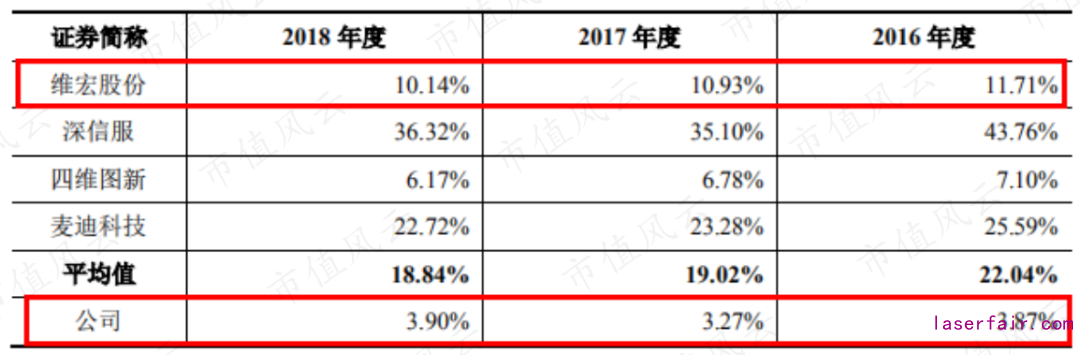

銷售費用率方面,公司與行業相差較大。2016年至2018年,公司銷售費用率在3%-4%之間,而行業平均水平在20%上下。

進一步來看和公司業務最相近的維宏股份和奧森迪科(前面提到的行業第三)。維宏股份銷售費用率分別為11.71%、10.93%和10.14%,奧森迪科銷售費用率分別為1.56%、3.5%和 5.17%。

柏楚電子和奧森迪科銷售費用率較為接近,與維宏股份相差較大。

公司和維宏股份營業收入規模相近,銷售費用的差距主要與業務領域有關。

公司專注于激光切割控制領域,有穩定的客戶群體,而維宏股份業務范圍更廣,需要覆蓋的客戶更廣。

公司僅在武漢、深圳設有2處營銷網點,銷售人員28人;而維宏股份在全國設有21個辦事處,銷售人員121人。

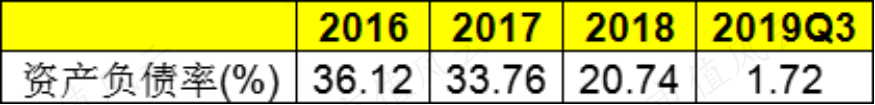

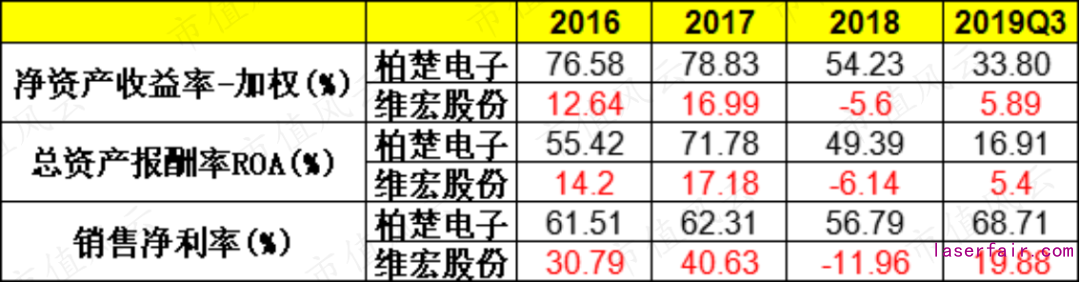

(四)盈利能力強

業績方面,柏楚電子在2018年行業環境不佳時,仍保持了6.24%的歸母凈利增速。2019年前三季度,歸母凈利潤同比大增61.81%至1.91億。

而維宏股份在2016年出現歸母凈利潤下滑14.17%,在2018年虧損0.27億,盈利不如柏楚電子穩定。

2019年,根據業績快報披露,柏楚電子歸母凈利潤同比增長70.96%至2.38億。

除去2018年,柏楚電子凈利率均在60%以上,2019年前三季度凈利率攀升至68.71%,而維宏股份在2016年、2017年凈利率分別為30.79%、40.63%,2019年前三季度凈利率19.88%。

2019年8月柏楚電子上市,2019年三季度末ROE(加權)仍高達33.8%。

2016年4月維宏股份上市,2016年、2017年ROE(加權)分別為12.64%、16.99%,2019年三季度末ROE(加權)為5.89%。

柏楚電子在2019年三季度末ROA為16.91%,而維宏股份上市后的頭兩年ROA分別為14.2%、17.18%,較為接近。

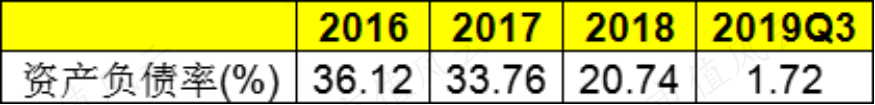

(五)現金充裕

在2018年末,公司貨幣資金1.32億,其他流動資產科目里銀行理財產品有1.8億,合計占總資產的85.25%。

IPO實際募資16.12億。截至2019年9月30日,柏楚電子貨幣資金2.09億,交易性金融資產17.43億,合計占總資產的91.69%。

公司資產負債率呈下降趨勢,從2016年的36.12%下降至2018年的20.74%,上市募資后,2019年三季度末資產負債率下降至1.72%。

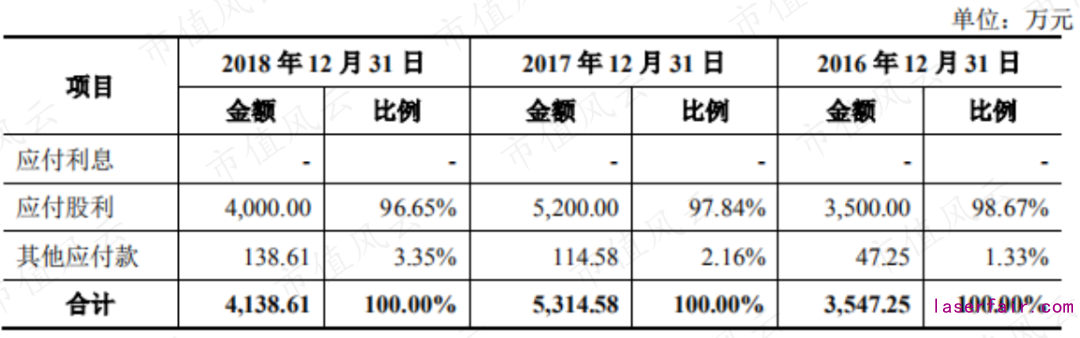

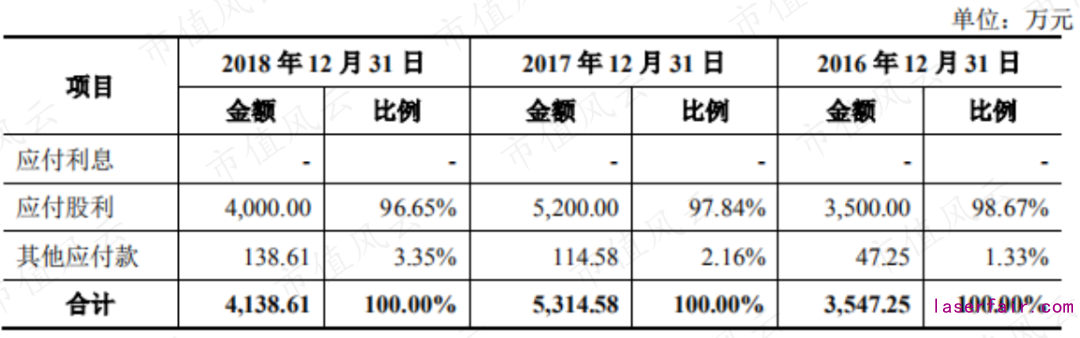

公司負債主要是應付股利,2016年至2018年應付股利分別為0.35億、0.52億、0.4億,均為柏楚電子各年現金分紅。

七、結束語

柏楚電子專注于激光切割控制系統細分市場,依托技術研發實力,在中低功率領域成長為龍頭公司。

財務表現優秀,賬上現金充裕。

但中低功率市場天花板很矮,希望公司利用好IPO募集的資金,加大研發投入,在高功率領域取得突破。

風云點評

柏楚電子做的是激光儀器的控制器,下游客戶也就是激光設備制造商,比如大族激光、華工科技。

雖然控制器有硬件、軟件,但本質上而言,柏楚電子更像是軟件公司,主要產品以嵌入式軟件的形式銷售,嵌入式軟件就是嵌入在硬件中的操作系統和開發工具軟件。

因此毛利率很高,基本上在80%左右的水平,也沒什么固定資產。

目前產品主要針對中低功率激光切割設備市場,2018年占比90%以上,而高功率激光切割設備市場的產品只占了收入2%。

中低功率激光切割設備國內市場集中度高,柏楚電子占據60%份額,但整個市場規模很小,才5億左右,而且壁壘不高。

高功率激光切割設備市場基本是外企壟斷,國內廠家只有10%的份額,柏楚電子這塊業務也在開拓中,未來還需要加大研發力度。

科創板IPO募資后,柏楚電子財務很干凈,賬上就是現金(含理財)最高,負債率極低。

轉載請注明出處。

相關文章

相關文章

熱門資訊

熱門資訊

精彩導讀

精彩導讀

關注我們

關注我們